最近的银行员工和ETC杠上了,这些员工可能从没想过,自己会在询问客户是否办卡的同时还要多问一句:“要安装ETC么?”甚至有爆料说分派给某行9个员工的ETC任务超出了1万个。

目前,微信、支付宝、各大银行都提供ETC安装功能且大多免费安装,绑定储蓄卡或信用卡后,过路费、停车费线上支付且含优惠。据悉,我国的ETC市场大概有3亿用户,“有车一族”的经济状况相对有保障,信用卡违约概率较低,这些财务特征使得他们成为银行争抢的优质客户群。个人银行赛道战况激烈,不仅是传统银行和年轻的商业银行,外资银行也在打破旧习,寻求转型和突破。

以花旗银行(中国)为例,目前在中国境内发行的信用卡数量大概在100万张左右,信用卡业务数字化水平超过了其在全球其他任何一个市场,而这正是受益于将信用卡的获客渠道从传统向数字渠道转移的结果。

花旗全球个人银行业务首席执行官卓曦文在接受第一财经记者专访时表示,中国继续扩大经济金融开放,促进外资银行扩大市场及业务覆盖面,中国具有全球视野的富裕人群迅速增长,给个人银行业务带来巨大的市场空间。另一方面,与中资银行相比,外资银行物理网点布局较少,金融科技的迅猛发展为外资行提供了更为有利的机会。

中国已是全球第二大经济体,增长速度约为全球经济的两倍,并且在持续扩大开放。麦肯锡数据表明,中国的个人银行市场自2009年以来年增长23%,到2020年,中国个人银行市场将成为仅次于美国的全球第二大市场,总市值预计将增至3.2万亿美元。

在零售业务方面,个人财富的不断积累将继续推动增长;对公业务方面,中国企业继续全球化,改革开放提升了外资的参与度,跨国企业长期看好在中国的发展前景,这些对于外资银行都是巨大的潜力所在。

然而,“数字搅局者”已经深刻改变了全球个人银行业的格局,银行在许多领域面临“去中介化”,净息差和费用收入面临压力。

卓曦文透露,花旗银行(中国)已与中国本土一家电子支付公司合作搭建借贷平台,最快在7月初上线。这是花旗第一次与第三方平台合作开展借贷业务,不仅可以提高在中国市场的获客量,还可以降低获客成本,实现规模化发展。

花旗中国的动作不止于此。2018年5月,花旗在中国首推对话声纹验证服务,在客户拨打服务热线时就可以为客户提供方便、安全、快速的身份验证;2018年11月,花旗银行(中国)南京分行转型为数字化非现金业务网点,主要聚焦财富管理业务。

卓曦文看到,随着许多企业积极进入新细分市场和业务领域,竞争的边界日益模糊,传统银行业涌现出三大类型的挑战者:独立的挑战者、现有的机构主导型挑战者,以及大型科技主导型挑战者。

所谓独立的挑战者主要指那些金融科技公司,通过技术和数据精简业务流程,为客户提供便捷低廉的零售银行服务;而机构主导型挑战者则是指由现有银行发起,进行技术投资或者创建数字虚拟银行;大型科技主导型挑战者,则是由GAFA(谷歌、苹果、Facebook和亚马逊)以及BAT(百度、阿里巴巴和腾讯)等科技巨头设立的企业,这些企业进入金融服务领域时,往往凭借其庞大的网络快速获取客户,并同时向金融机构和监管机构提供技术服务。

面对挑战,卓曦文显得很淡定,“不同类型的玩家各有优势,像花旗这样的传统银行,拥有相当的市场份额和独特优势,我们看到的不是针锋相对的竞争,而是越来越多的合作。”

据卓曦文介绍,花旗近期与印度最大的数字支付平台——Paytm宣布合作推出信用卡;在中国,花旗与微信和支付宝等平台很早就建立了合作。

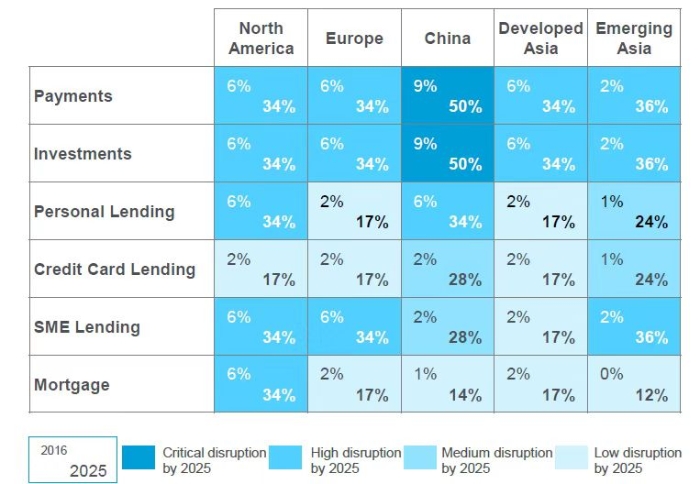

根据花旗的研究,下图是预计到2025年,传统银行面对“数字化搅局”模型损失的业务量估算。

花旗全球数字战略。资料来源:花旗研究

卓曦文认为,银行业面临着来自金融科技以及纯数字玩家的激烈竞争。它们通常更加灵活,而且还可以利用其核心(非金融)产品补贴金融产品,或者不设置短期盈利指标。中国的社交平台几乎覆盖了生活的方方面面,并提供小额支付、货币基金和理财等增值服务。卓曦文认为,这是全球未来生活模式的一个风向标。

看到这一趋势后,花旗银行(中国)开始打造整个客户服务的完整数字化闭环,即从客户申请信用卡到银行审批、客户激活开卡、在各平台绑定、到使用信用卡的一整套完整流程都可线上完成。数据显示,相比2012年到2016年的传统渠道,花旗银行(中国)通过数字化获得的信用卡客户创造的平均利润增长了2~3倍。

借鉴在亚洲的成功经验,花旗美国已成功实现数字存款增长。今年,美国活跃的数字用户同比增长5%,移动用户同比增长了12%。

责任编辑:方杰

免责声明:

中国电子银行网发布的专栏、投稿以及征文相关文章,其文字、图片、视频均来源于作者投稿或转载自相关作品方;如涉及未经许可使用作品的问题,请您优先联系我们(联系邮箱:cebnet@cfca.com.cn,电话:400-880-9888),我们会第一时间核实,谢谢配合。