支付手续费的高低再次成为大众话题。

3月2日,全国人大代表、广东国鼎律师事务所主任朱列玉认为,微信支付利用优势的市场地位,向大部分行业的商户收取千分之六的手续费,向用户收取千分之一的提现手续费,违反诚信和公平原则,也不符合公平竞争的市场运作规律,损害了广大经营者和微信支付服务使用者的合法利益。

因此,朱列玉代表建议,规范微信支付不合理收费行为,大幅度降低微信支付手续费。

“违反诚信和公平原则”“不符合公平竞争的市场运作规律”“不合理收费行为”,这些表述看着非常扎眼。

抛开微信支付是否应该降低手续费这一尖锐话题,朱列玉的观点有失偏颇,对支付行业的运营逻辑缺乏一定的了解。

一、中国费率已经是全球最低

自2016年9月6日起,发改委和央行联合发布的《关于完善银行卡刷卡手续费定价机制的通知》正式执行,支付行业也称之为“96费改”。费改之后,借记卡的刷卡手续费为0.5%左右,信用卡为0.6%左右,采取市场化定价,不同收单机构费率有所不同。

纵观全球,0.5%~0.6%的费率范围是非常具有优势的,以Visa、万事达卡为代表的全球支付网络为2~3%,美国移动支付公司Square的费率约为2.75%,PayPal费率约为2.7~2.9%。

中国的支付手续费为什么能这么低?

这是中国金融基础设施不断完善的结果,但中国的支付手续费也有高的时候。

1996年,央行发布《信用卡业务管理办法》,规定人民币信用卡刷卡手续费不得低于交易金额的2%。

1999年,央行发布《银行卡业务管理办法》,宾馆、餐饮、娱乐、旅游等行业,刷卡手续费不得低于交易金额的2%,其他行业不得低于交易金额的1%。

2004年,央行发布《中国银联入网机构银行卡跨行交易收益分配办法》,要求对宾馆、餐饮、娱乐、珠宝金饰、工艺美术品类的商户,发卡行的固定收益为交易金额的1.4%,银联网络服务费标准为交易金额的0.2%。对一般类型的商户,发卡行的固定收益为交易金额的0.7%,银联网络服务费标准为交易金额的0.1%。

这一文件,基本确定了收单行业刷卡手续费“721”的分成模式,即发卡行获70%,收单机构获20%,清算组织获10%。

2016年执行的96费改,基本沿用了721分成模式,至此,中国的支付手续费才步入千六时代。

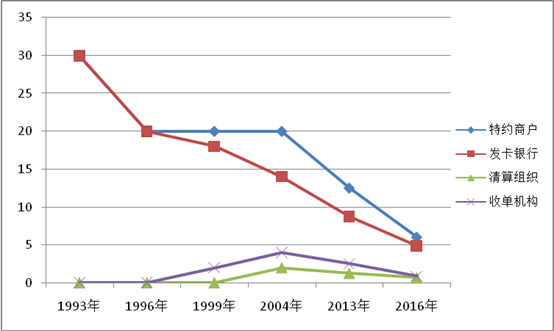

如果将中国的费率变化历史制成一张图,会是这样的:

(图来自:原中国工商银行牡丹卡中心副总裁、商户发展中心总经理周万山《商户收单交易定价与成本收益》)

中国支付手续费不断下降的背后,是重大金融基建的突破性成就,从1993年金卡工程的启动,到2002年中国现代化支付系统CNAPS上线,银联成立并实现银行卡联网通用,再到近两年的网联成立。在金融数字化不断升级的过程中,中国的支付手续费不断下降。交易效率上,也从原来的跨行转账普遍30天才能到账,提升到现在的实时到账。

当下中国全民移动支付的情况下,中国支付可以说是既快速、又便宜。

回来说现在的微信支付手续费,对于餐饮、零售以及其他特殊的行业,微信支付的商户手续费大多集中在0.2%~0.38%之间。疫情期间,微信支付面对餐饮的著名补贴政策“绿洲计划”,也从原定于1月31日的优惠政策结束时间,延长到到2020年年中。

另外还有一个支付常识是,支付手续费不是由单一机构收取,背后是一个庞大的支付体系。

二、中国强大支付服务商体系需要分润

支付行业有超过百万,甚至千万的从业者,有着成熟的产业分工,利润分成。

银行作为发卡机构,需要搭建银行卡发卡系统,需要防范银行卡盗刷风险,制定银行卡推广商业计划,应对持卡人的各种问题需要强大的客服团队,这些需要不小的支出。

收单机构则直接服务商户,POS的布放、维护,监管要求的商户异常巡查,需要庞大的人力支持,交易异常、客户调单、反洗钱风控,这也存在不小的运营压力,并同样需要足够的营收支持。

清算组织则保障清算网络通畅,制定联网通用的规则,防范风险交易。

而微信、支付宝等支付平台,上需要给银行相关通道费用,中需要给清算机构清算费用,下需要支撑庞大的服务商生态,给服务商足够分润。

单服务商这一群体,背后就关系到超过百万人的就业问题。中国支付清算协会启动的收单外包服务机构备案以来,截至2021年2月,已有3239家企业完成备案。作为一个重人力的服务行业,一个支付企业少则上百,多则成千上万员工也是再正常不过。

所以,表面上是微信支付在收取手续费,但其实背后是整个支付体系成百上千个企业的营收。

以餐饮普遍0.38%费率计算,微信支付的成本费率大概为0.2%,而对外发放的分润为0.18%,几乎不是一个赚钱的业务。

中国的支付服务商体系是强大的。

1985年,中国银行珠海支行发行了第一张银行卡,到2020年Q3,35年的时间里,中国已经有87.98亿张银行卡,拥有2553.21万联网商户,3359.03万联网POS机具。

而2014年移动支付盛行,在短短5~6年时间里,几乎所有的商户都支持二维码支付。这背后,都是成百上千的服务商企业在劳作,为商户做支付服务的更新迭代,设备维护。

然而最近两年,“薄利化”成为了支付行业的一大热词。

三、支付已趋于薄利化

应监管要求,2019年1月,支付机构备付金集中交存完成,原有的备付金利息取消,整个支付行业的营收大受影响。

而早在2017年,就有人大代表建言,完全取消备付金利息略有不妥。

备付金利息取消后一年,2020年初,央行重新恢复备付金利息,但远比备付金集中交存之前少,“薄利化”仍然是支付行业的关键词。

在此期间,整个支付行业在手续费上也异常克制,满足监管要求的同时,尽量不对商户进行手续费涨价,商户补贴政策考虑到疫情影响也延迟结束时间。

近两年,支付从业者的普遍口头禅是“支付真的不赚钱”,在疫情的催发下,整个支付行业开始向数字化升级,以谋求在支付以外,获得更大的商业价值。

在2020年9月的第九届中国支付清算论坛上,央行副行长范一飞就曾表示:“从信息化、市场化再到数字化,支付产业预计将迎来下一个黄金十年的跨越发展。”

支付未来或许会成为类似水电煤般的基础生产物料,其中的收费问题不是单独一个机构可以决定的,它由长期的政策与市场磨合而来。

责任编辑:陈爱

免责声明:

中国电子银行网发布的专栏、投稿以及征文相关文章,其文字、图片、视频均来源于作者投稿或转载自相关作品方;如涉及未经许可使用作品的问题,请您优先联系我们(联系邮箱:cebnet@cfca.com.cn,电话:400-880-9888),我们会第一时间核实,谢谢配合。