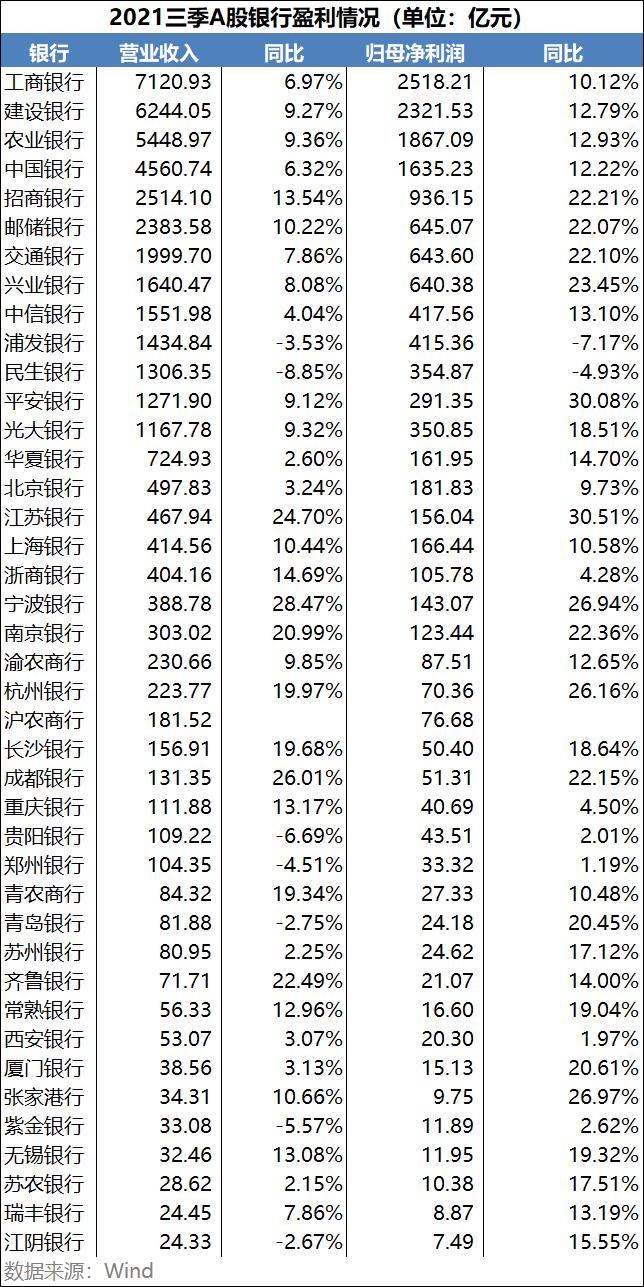

10月30日,41家上市银行的三季报公布完毕。整体来看,银行三季度经营业绩稳中有升,营业收入同比增长超10%的有16家,其中宁波银行、成都银行、江苏银行、齐鲁银行、南京银行增速甚至超过20%,分别为28.47%、26.01%、24.70%、22.49%、20.99%。

营收收入排名前五分别是工商银行、建设银行、农业银行、中国银行、招商银行,其中排名前三的营业收入超5000亿元,分别为7120.93亿元、6244.05亿元、5448.97亿元。净利润排名顺序与营收相同,同比涨幅都较高,超过了10%,前五中增长最快的是招商银行,达到了22.21%。

值得注意的是,从增速来看,一些城商行同样表现亮眼。宁波银行、成都银行、江苏银行、齐鲁银行、南京银行的营业收入分别同比增长了28.47%、26.01%、24.70%、22.49%、20.99%。在净利润增长方面,江苏银行、平安银行涨幅超过了30%,分别为30.51%、30.08%,另有11家银行超20%。

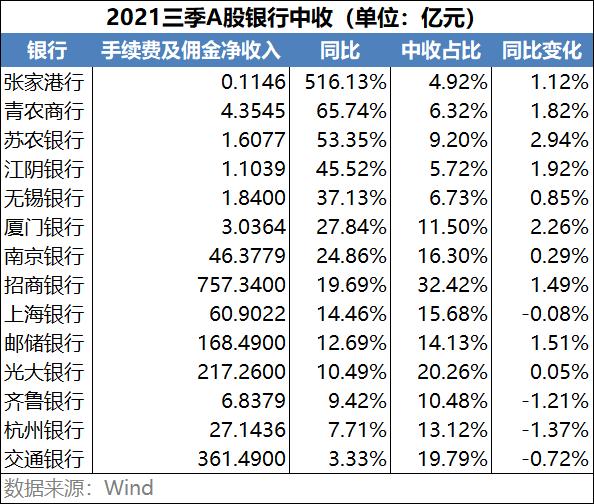

中收业务对利润贡献增加

三季报显示,部分银行零售业务发展、财富管理转型成果初现,手续费及佣金净收入大幅上升,中收占营收的比重也有所增加。41家银行中,手续费及佣金收入同比增长的有14家银行,涨幅超10%的有11家。从中收占营收的比重来看,有25家银行手续费及佣金收入的占比超过了10%,招商银行中收稳定增长,达到了32.42%。兴业银行和平安银行占比同样较高,分别为22.80%、24.21%。

张家港银行三季度手续费及佣金收入为0.11亿元,同比增长516.13%,是其营收增长的主要贡献概念因素。同时,张家港行的资本质量也有所上升,不良贷款率0.94%,同比0.22%;拨备覆盖率同比上涨139.75%,达到了451.67%。

厦门银行中收保持高增,同比增速走扩至27.3%,代理服务手续费和投行业务收入增长较多带来的。

2021年前三季度,招行录得财富管理手续费收入297亿元,同比增长25.8%,带动净手续费收入增长19.7%,保持快速增长。此外,各项资管产品代销收入保持高增,前三季度实现代理基金、保险、信托、理财收入104、3、62、46亿元,分别同比增长24.9%、38.0%、5.8%、42.4%。

净利润同样受中收拉动的还有上海银行。三季度末,上海银行实现手续费及佣金净收入60.90亿元,同比增长38.30%,占营业收入的比重为14.69%,较上年末提高3.64%。中间业务收入的增长或与财富管理业务的发展有关,2021年1-9月,上海银行实现财富管理中间业务收入11.61亿元,同比增长33.80%。

宁波银行今年以来公司加大信用卡、代理业务拓展力度,手续费支出有所加快。得益于手续费收入的更快增长,前三季度净手续费收入恢复正增长。

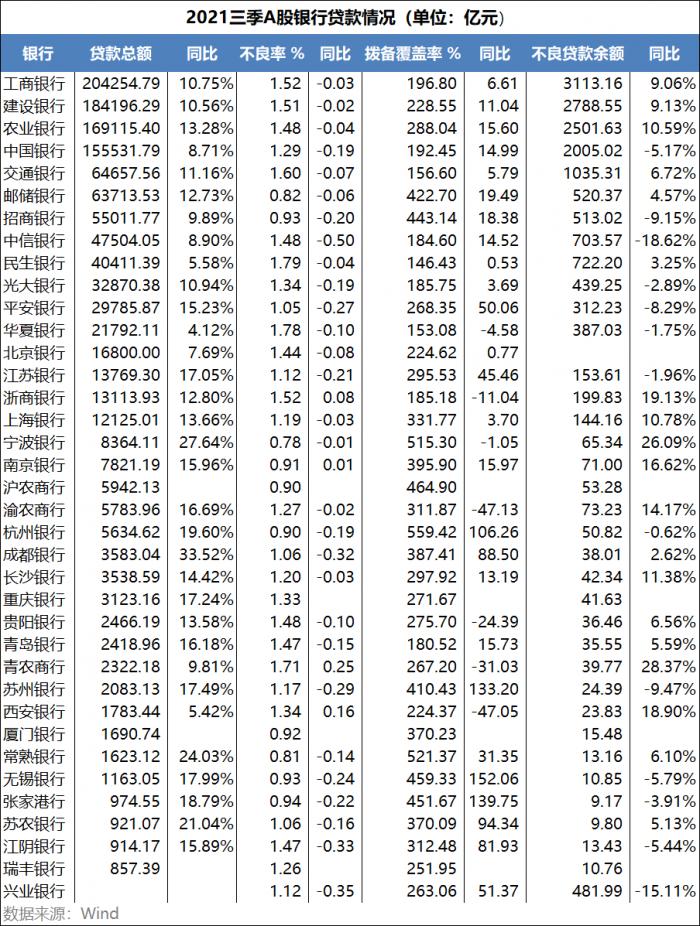

不良普降,拨备提升

从贷款来看,各家银行贷款总额均有所上升,大部分银行不良率略有下降,拨备覆盖率提升。值得注意的是,虽然不少的银行不良下降,但是不良贷款余额却有所上升,且一些银行上升幅度较大,如宁波银行,不良率下降0.01%到0.78%,保持在较低水平,不良贷款余额上涨26.09%到65.34亿元。

虽然银行不良贷款率普遍下降,但受房地产等行业信用风险的影响,一些银行关注类贷款不良有抬头的迹象。

兴业银行关注类贷款余额633.83亿元,较期初增加89.76亿元,关注类贷款占比1.47%,较期初上升0.10%。兴业银行表示,部分借款人因资金链紧张产生逾期欠息,导致关注类贷款有所增加。

招行关注贷款余额450.32亿元,较上年末增加43.16亿元,关注贷款率0.82%,较上年末上升0.01%。招行表示,受部分房地产企业信用风险暴露影响,截至2021年9月30日,该行对公房地产不良贷款率1.29%,较上年末上升1.06%。

受到房地产企业资金链紧张影响的还有平安银行。平安银行三季度业绩显示,关注类贷款占比1.37%,较上年末上升0.26%。对此,平安表示,主要是因为某企业客户出现流动性问题,其贷款目前划入关注类,还没有全部进入逾期。

明星基金经理增持银行股

近半年来,市场显示出对银行板块的浓厚兴趣。Wind数据显示,近6个月以来,共有19家银行被调研,平均每家机构5次。被调研次数最多的苏州银行达到了24次,常熟银行、张家港银行、苏农银行分别被调研11次、11次、10次。

不出所料,三季报披露之后,不少银行受到了基金的增持。

明星基金经理中庚基金丘栋荣在三季度加仓了常熟银行,其管理的中庚价值品质一年持有期混合三季度末持有常熟银行3149.07万股,期末持有市值超过2亿元,新进为常熟银行的第8大流通股东。

丘栋荣还加仓了苏农银行,其管理的三只基金——中庚价值领航混合型证券投资基金、中庚中小盘价值股票型证券投资基金、中庚价值灵动灵活而配置混合型证券投资基金均买入苏农银行股份,截至9月末,三只基金分别跻身苏农银行第二、四、八大股东。

平安银行三季报显示,“公募一哥”张坤管理的易方达蓝筹精选和易方达优质精选两只基金分别位列第六大和第七大股东。易方达蓝筹精选混合持有平安银行超2亿股,期末持仓市值达到35.86亿元;易方达优质精选持有平安银行6300.01万股,期末持仓市值达到11.30亿元,两只基金合计持仓达2.63亿股,市值接近50亿元。

此外,厦门银行三季报中也出现了不少基金的身影。在十大流通股东中,新进了天弘中证500指数增强型证券投资基金,持股327.09万股,占流通股比例1.24%;南方金融主题灵活配置混合型证券投资基金,持股261.924万股,占流通股比例0.99%。

邮储银行三季报显示,中欧时代先锋股票型发起式证券投资基金和工银瑞信双利债券型证券投资基金新进为前十大流通股东。

南京银行则受到了社保基金的青睐,全国社保基金一零一组合成为新进十大流通股东之一;庞增汇聚21号私募证券投资基金、庞增汇聚25号私募证券投资基金、中证500交易型开放式指数证券投资基金增持青岛银行;中证500交易型开放式指数证券投资基金增持了紫金银行;南方金融主题灵活配置混合型证券投资基金新进为瑞丰银行第一大流通股东。

责任编辑:王超

免责声明:

中国电子银行网发布的专栏、投稿以及征文相关文章,其文字、图片、视频均来源于作者投稿或转载自相关作品方;如涉及未经许可使用作品的问题,请您优先联系我们(联系邮箱:cebnet@cfca.com.cn,电话:400-880-9888),我们会第一时间核实,谢谢配合。