参赛单位:广发银行股份有限公司

案例名称:大数据零售智能风控平台

案例简介:

本项目在风险解决方案上,建立了统一、全面的风险监控及反欺诈平台,具备事前、事中、事后交易风险识别、分析、鉴别、控制能力。在业务上,覆盖了零售金融板块的多个渠道及领域,并实现了跨业务场景的风险横向识别,打破业务边界;在技术上,利用大数据技术、基于时间窗口可移动的动态数据分布处理技术、以及AI强化学习等多种算法,深入挖掘客户习惯,并对风险特征进行多维度分析,智能识别欺诈风险,实现对风险交易的有效干预和拦截。

项目背景:

随着信息技术与银行业务的快速发展,黑产欺诈和电信诈骗等日益猖獗,针对金融场景下数据高质量、高精准性的要求,利用人工智能及大数据技术,提升对用户的精准刻画能力,构建多层次化的智能风控安全防御体系尤为重要。

创新技术/模式应用:

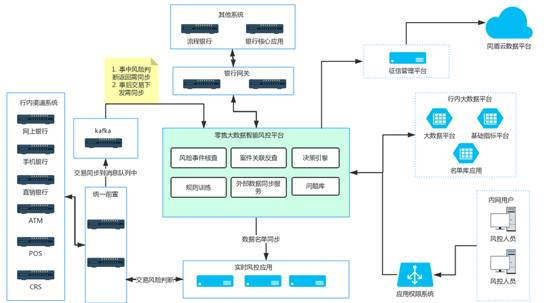

一、 首创零售条线多渠道接入、多场景覆盖、全闭环管理的智能风控解决方案。

实现零售条线各业务渠道的风险识别与预警,覆盖线上、线下多业务场景,跨业务边界进行数据整合,横向识别业务风险,设置动态安全策略并对高风险交易采取实时拦截措施。

二、 利用大数据技术,基于正态分布算法的客户行为习惯,实现对客户行为深入洞察

平台整合全行客户数据、交易流水,外部数据,以海量客户行为数据为基础,通过强化学习,刻画客户完整交易行为画像。

三、 采用动态数据分布处理技术,实现专家规则毫秒级的决策计算

基于实时流式大数据处理技术,构造毫秒级风控引擎,实现风险交易的实时拦截。引入基于时间滑动窗口的动态数据聚合计算技术和指标体系,实现时间窗口动态伸缩,提高指标的灵活度和时效性。

四、 构建全局反欺诈决策中心

整合行内外数据及多维度跨场景行为特征,全局与各业务环节场景在信息与决策的互动中实现数据的不断积累补全和模型策略的不断优化升级,形成自我完善的反欺诈生态圈。

五、 基于客户历史行为的智能风险验证模式

贴近客户实际,采用大数据分析技术,将客户历史行为设计成智能问答库,建立完善高效的风险事件分配处理流程及问答库联动处理机制,提升客户安全体验。

系统架构

解决行业哪些痛点:

痛点1:事中防控无法做到毫秒级响应

解决方案:平台采用流式处理技术,以及分布式微服务架构。对行为特征指标、实时交易流水、规则因子等进行分布式缓存管理,最大程度降低对数据库读取的依赖,更好的支持高并发处理能力。

痛点2:实时高并发系统处理能否满足?如何在数据快速累计的情况下做到高可用?

解决方案:为满足高并发业务场景需要及业务快速增长所带来的系统性能压力,采用大数据分布式处理架构,保证自身统计引擎、规则引擎等核心处理模块高效运行。

痛点3:无法快速拦截第一方及第三方欺诈

解决方案:结合大数据的流式处理和分析引擎技术,采用决策树-直推式-聚类-prefixspan算法计算交易关联度,建立数十种欺诈策略。使用挖掘技术对数据进行多维度分析,识别出隐藏的欺诈交易,防止各类欺诈风险的发生。

痛点4:无法侦测团伙欺诈和隐式欺诈

解决方案:通过决策流可以调用实时侦测模型进行隐式欺诈的识别,基于风险穿透的程度,完善规则风险梯度,避免风险无限蔓延。

痛点5:规则、策略无法可视化实时管理

解决方案:提供规则、策略及模型全生命周期的统一管理,可支持动态部署监控,并支持赋值化调整,支持可重用的指标、规则和决策流等组件的编辑、部署、运行和监控等功能。

执行过程及风险控制:

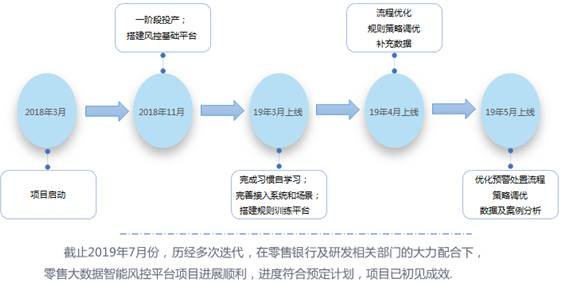

项目执行过程:

项目从2018年8月正式启动以来,在数据采集技术、软件接口开发、联调测试、监控流程、网络架构、硬件部署、业务咨询诊断、现状评估、规则策略制定、体系规划、模型训练、性能调优等方面多次论证,周密计划,有序推进,历经一年左右时间,搭建了基于大数据、AI技术为一体的稳定、动态的风险侦测体系,为我行提供了多维度的风险分析决策支持,可有效识别交易风险,实施相应的动态安全策略,实现了对业务交易风险的智能排查、实时预警,有效防范欺诈风险的发生。

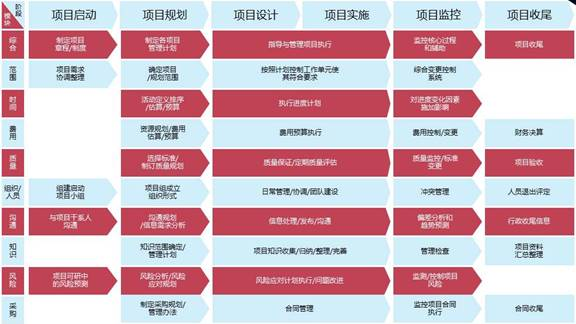

风险控制:

项目按着CMMI3标准体系进行管理,对可预见的问题或风险点予以提前应对。设立项目PMO岗位,负责项目总体进度监控、疑难问题协调处理等工作,并定期开展对项目的巡检。制定规划的应急处理机制,保障项目实施、开发等资源的紧急问题处理效率。并通过日常工作安排上的适当交叉来达到项目组成员间各项工作的有效备份,尽量减少项目过程出现的一些不可控突发事件对项目的影响。

按要求细化项目计划,定期向PMO汇报评审项目进度,并根据项目实际进度和具体工作需要及时修改计划,避免项目延期和交付质量问题。

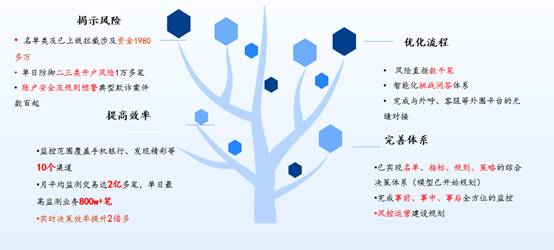

效果评估:

目前已阶段性地实现了对线上渠道,如直销银行、网银、手机银行、非面签Ⅱ、Ⅲ类户等业务的风险交易监测与拦防;对线下渠道如取现、刷卡消费、POS收单商户的金融交易的风险识别与监控,累计部署规则、模型达300余项。

以我行的直销银行APP线上开户为例,平台共拦截10000多笔风险交易,阻断数百个客户风险操作,识别疑似代理中介及欺诈设备近130个设备;以个人网银为例,已拦截第三方记账式软件的登录交易50000多次,在侦测率方面,对比成熟同业(如建行线上业务)约5%的比例,目前已经实现了约3.3%的侦测率,且平台运营平稳。

随着经验的不断积累,风险规则的不断调优以及系统的持续完善,预计风险交易的侦测率会继续提升30%,且随着业务接入范围及场景的不断延展,每年将对超过50000笔欺诈交易进行识别和阻断,将大大风险监控精度,降低误报率,提升零售金融的反欺诈能力,提升账户安全。

责任编辑:王超

免责声明:

中国电子银行网发布的专栏、投稿以及征文相关文章,其文字、图片、视频均来源于作者投稿或转载自相关作品方;如涉及未经许可使用作品的问题,请您优先联系我们(联系邮箱:cebnet@cfca.com.cn,电话:400-880-9888),我们会第一时间核实,谢谢配合。